ページID:323211605

更新日:2026年1月21日

令和8年度住民税(特別区民税・都民税)の申告期限は令和8年3月16日(月曜日)となっております。令和8年3月17日(火曜日)以降に確定申告書をご提出された場合、当初の通知発送にその内容が反映されない場合がございます。その際は改めて内容を変更し、通知書をお送りしますのでご了承ください。

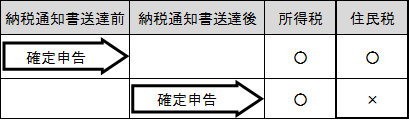

以下のものについては、住民税(特別区民税・都民税)の納税通知書送達後に確定申告書を提出した場合は、住民税の計算に算入することができません。(図1 参照)

- 先物取引の差金等決済に係る損失の繰越控除(地方税法附則第35条の4の2第1項、第7項)

- 居住用財産の買換え等の場合の譲渡損失の損失通算及び繰越控除(地方税法附則第4条第3項、第4項、第9項、第10項)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除(地方税法附則第4条の2第3項、第4項、第9項、第10項)

- 居住用財産を譲渡した場合の長期譲渡所得に係る課税の特例(地方税法附則第34条の3第2項、第4項)

※令和8年度住民税(特別区民税・都民税)納税通知書の発送は令和8年6月10日(水曜日)を予定しております。

図1 申告の仕組み(○:算入される ×:算入されない)

問い合わせ先

税務課課税係

電話:03-5608-6135~6139(いずれも直通)

お問い合わせ

このページは税務課が担当しています。